[ad_1]

این روزها بازار ارزهای دیجیتال به شدت داغ است و افراد از سرتاسر دنیا در آن فعالیت میکنند. در این میان سوالی که ذهن بیشتر فعالان این بازار و سایر افراد را درگیر خود کرده، پشتوانه مالی بیت کوین و به طور کلی رمزارزها است. اهمیت این موضوع زمانی مشخص میشود که به نوسانات شدید قیمتی ارزهای دیجیتال توجه داشته باشیم. این نوسانات، سوالات زیادی در مورد اعتبار و پشتوانه بیت کوین به وجود میآورد. در این مقاله ما با بررسی تاریخچه سیستم پولی، به دنبال یافتن پاسخی برای سوال پشتوانه مالی بیت کوین چیست هستیم.

تاریخچه پول و پشتوانه مالی بیت کوین

پیش از بحث در مورد پشتوانه مالی بیت کوین، بهتر است نگاهی اجمالی به تاریخچه پول در طول تاریخ بشر داشته باشیم. با نگاه به تاریخچه پول میتوان دید بهتری نسبت به تغییر دید مردم و دولتها به پول داشت. گذشته پول را میتوان به 4 دوره کلی تقسیم کرد که در ادامه، به توضیح هر کدام از این دورهها خواهیم پرداخت.

مبادله کالا به کالا

مبادله کالا به کالا اولین روش مبادلهای بود که بشر به آن دست یافت. در این روش، افراد کالای تولیدی خود را در قبال دریافت کالاهای دیگر مبادله میکردند. این مبادله از آن جهت اهمیت داشت که هر شخص به تنهایی، قادر به انجام همه کارها نبود. لذا نیاز به تقسیم وظایف بود. این تقسیم وظایف باعث شده بود افراد بتوانند مقدار کالای بیشتر و با کیفیت بالاتری نسبت به گذشته تولید کنند.

این روش اگرچه برای آن دوران روش بسیار هوشمندانهای بود اما مشکلات زیادی داشت. بزرگترین مشکل این سیستم، ارزشگذاری بود. در این سیستم، مرجع مشخصی برای ارزشگذاری کالاها وجود نداشت و افراد به صورت توافقی به مبادله میپرداختند. از طرفی ابزار مبادلهای مانند پول نیز در این سیستم وجود نداشت و خود کالاها، به عنوان ابزار استفاده میشدند. این اتفاق باعث تنوع زیاد ابزارهای مبادلاتی در این سیستم شده بود. با گذشت زمان و دستیابی بشر به فلزاتی چون برنز و آهن، این فلزات به عنوان ابزارهای مالی در سیستم مورد استفاده قرار گرفتند.

به طور کلی میتوان گفت این روش مبادله ارزش پول را به صورت ذاتی در خود کالاها میدید و این ارزش ذاتی از کاربرد کالاها به دست میآمد. چون هیچ مرجع رسمی در این روش روی ارزشگذاری کالاها وجود نداشت این سیستم را میتوان غیرمتمرکز دانست. توزیع کالاها و ثروت در چنین سیستمی بین همه افراد انجام شده بود. در این سیستم تنوع رفتاری افراد به «کسب کردن» و «خرج کردن» دارایی محدود میشد. درک این ویژگیها به درک پشتوانه مالی بیت کوین کمک زیادی میکند.

مبادله با سکههای طلا و نقره

به دلیل مشکلاتی که مبادله کالا با کالا داشت، استفاده از ابزار مالی واسط، ناگزیر به نظر میرسید. اولین ابزارهای مالی سکههای فلزی طلا، نقره و برنز بودند. ارزش این سکهها مبتنی بر عیار آنها بود. هر چه عیار طلای یک سکه بیشتر، ارزش آن نیز بیشتر بود. بسیاری از حکومتها سعی کردند که ارزش سکهها را از عیار آنها جدا کنند. این کار با پذیرش سکههای با عیار کم توسط دولت برای جمعآوری مالیات شکل گرفت.

این رویکرد برای زمانهای با ثبات اقتصادی و سیاسی بسیار مفید بود اما در شرایط بیثباتی ارزش سکهها با افت شدیدی همراه میشد. استفاده از این روش اگرچه تنوع ابزارهای مالی را تا حدود زیادی کاهش داد اما همچنان چندین ابزار مالی به عنوان واسطه عمل میکردند. با توجه به این که از سکههای نقره و طلا برای ایجاد سکهها استفاده میشد، محدودیتهایی در تامین مقدار فلزات لازم برای ایجاد سکهها نیز وجود داشت.

در این سیستم تا حدودی ارزش پول ذاتی (جنس پول) و تا حدودی اعتباری (تایید توسط دولتها) بود. توزیع پول در این روش نسبت به روش قبلی متمرکزتر شده بود. چراکه دولتها بر روی ضرب سکهها نظارت میکردند. البته این تمرکز به صورت کامل نبود، چون هر شکل از طلا و نقره ارزش مبادله داشت. علاوه بر کسب کردن و خرج کردن پول، یک رفتار مالی دیگر به اسم اعتبار بخشیدن به مجحموعه رفتارهای مالی افراد در این دوره اضافه شده بود.

سیستم پولی اعتباری

مبادله با سکه و طلا علاوه بر مشکلات ذکر شده در بخش قبل، مشکل حمل و نقل و نگهداری دارایی را نیز به همراه داشت. تجار برای اینکه بتوانند به خرید و فروش کالاها در کشورها و شهرهای مختلف بپردازند، حجم زیادی سکههای طلا و نقره را با خود حمل میکردند. این کار علاوه بر هزینههایی که برای حمل و نقل داشت، مشکل امنیتی نیز برای صاحبان سرمایه ایجاد میکرد.

برای حل این مشکل، واسطههای دولتی و غیردولتی در قبال دریافت سکههای افراد، سندی مبنی بر مالکیت آنها بر سکهها صادر میکردند که افراد میتوانستند از آن اسناد، در مبادلات خود استفاده کنند. این روش پایه ایجاد بانکها و مراکز اعتباری شد. بانکهای مرکزی هر کشور ملزم شدند که بر پایه سکههایی که در اختیار دارند، اسکناس تولید کنند. استفاده از اسکناس، کار مبادله را به شدت آسانتر کرد و از طرفی چون هر لحظه میشد با تحویل اسکناس، معادل طلای آن را از بانکها دریافت کرد، از امنیت مناسبی نیز برخوردار بود.

این سیستم تقریبا تبدیل به یک سیستم کاملا متمرکز شد. چرا که تنها دولت و از طریق بانک مرکزی امکان ایجاد اسکناس را داشت. با گذشت زمان، ارزش ذاتی پول که به سکههای طلا و نقره نسبت داده میشد، به وسیله اسکناسهای دولتی ارزشگذاری شد. ابزار مالی نیز تنوع خود را از دست داد و در عمل تنها از اسکناس برای مبادلات استفاده شد. در این سیستم، طلا پشتوانه اصلی ارزهای رایج دنیا بود که پس از جنگ جهانی دوم و در توافق «بریتون وودز» (Bretton Woods) به عنوان پشتوانه اصلی ارزهای فیات انتخاب شده بود. این سیستم تا سال 1971 همچنان بر سیستم مالی دنیا حاکم بود.

سیستم پولی بدون پشتوانه

سیستم پولی اعتباری با مکانیزمی که ایجاد کرده بود، بسیاری از مشکلات سیستمهای قبلی را در خود حل کرده بود. اما به عنوان یک سیستم پولی بینالمللی با مشکلاتی مواجه بود. مشکل اول این بود که اگرچه دولتها در زمان ثبات اقتصادی با دریافت سکههای مردم و چاپ اسکناس میتوانستد به سازندگی بپردازند، اما قادر به پرداخت طلاها در زمانهای عدم ثبات اقتصادی و افزایش تقاضا برای سکهها نبودند.

مشکل دوم این بود که با گذشت زمان بیشتر سکهها در کشورهای ثروتمند جمع میشدند و این مساله مبادلات ارزی بین کشورهای مختلف را تحت تاثیر قرار میداد. به عنوان مثال قدرت دلار آمریکا در این زمینه به حدی زیاد شده بود که مشکلات زیادی در سیستم مالی دنیا به وجود آورده بود.

در نهایت، بانکهای مرکزی درصد پشتوانهی طلای ارزهای ملی خود را به طور رسمی کاهش دادند. در این حالت اسکناسهای چاپ شده بر اساس پشتوانه اقتصادی هر کشور و حسابهای بانکی افراد ایجاد میشد. پشتوانه اقتصادی ارزهای فیات رایج باعث میشود که در زمانهای عدم ثبات اقتصادی، ارزش پول به شدت کاهش یابد. بنابراین، تورم و کاهش ارزش پول در این سیستم ناگزیر است.

در این سیستم مالی ارزش پول کاملا قراردادی است و هیچ ارزش ذاتی ندارد. ارزش پول در این حالت مبتنی بر اعتماد و مقبولیت است و تا زمانی که اعتماد وجود داشته باشد، این ارزها قابل استفاده هستند. این سیستم کاملا یک سیستم متمرکز، قرادادی و غیرمتنوع است. مهمترین دغدغه مردم در این سیستم تورم و کاهش ارزش پول رایج است. با بررسی تاریخچه سیستم پولی، حال میتوانیم در مورد پشتوانه مالی بیت کوین بحث کنیم.

پشتوانه مالی بیت کوین از منظر شاخصهای تحلیل پول

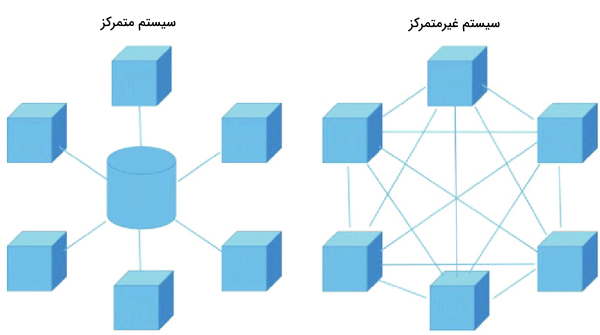

همانطور که در تاریخچه سیستمهای پولی مشاهده کرید، پول را میتوان از سه منظر «ارزش پول»، «توزیع پول» و «تنوع پول» تحلیل و بررسی کرد. ارزش پول میتواند ذاتی یا قراردادی باشد. توزیع پول به دو صورت متمرکز و غیرمتمرکز انجام میشود. منظور از تنوع پول هم امکان انجام مبادلات با استفاده از ارزهای مختلف است.

در دوره مبادله کالا به کالا، ارزش پول کاملا ذاتی، توزیع پول کاملا به صورت غیرمتمرکز و تنوع پول هم به شدت زیاد بود. در دوره بعدی که استفاده از سکههای طلا و نقره رایج بود، نسبت هر کدام از این ویژگیها کمتر شد و ارزش پول تا حدودی ذاتی و تا حدودی قراردادی شد. توزیع پول نیز کمی متمرکزتر شد و در نهایت از تنوع ارزها کاسته شد.

در دوره سیستم اعتبار پولی، مقدار قراردادی بودن ارزش پول و هم چنین متمرکز شدن آن افزایش یافت و تنوع آن نیز به شدت کاهش یافت. در نهایت سیستم پولی بدون پشتوانه کاملا قراردادی، متمرکز و غیرمتنوع شد. حال با توجه به این موارد میخواهیم پشتوانه مالی بیت کوین و سایر ارزهای دیجیتال را از منظر شاخصهای تحلیل پول بررسی کنیم.

برای فعالیت در بازارهای مالی، توانایی تحلیل بازار به تنهایی کافی نیست. مدیریت حرفهای ترید و معاملات، ویژگی است که تریدر حرفهای را از تریدر مبتدی تمییز میدهد. با توجه به اهمیت مدیریت حرفهای ترید در بازار سرمایه و سایر بازارهای مالی، «سایت» فیلم آموزش مدیریت حرفه ای ترید در بازار سرمایه را تدوین کرده که لینک آن در ادامه آمده است.

پشتوانه مالی بیت کوین از منظر ارزش پول

از منظر ارزش پول باید گفت که ارزش بیت کوین کاملا ذاتی و متکی به تکنولوژی آن یعنی بلاکچین است. همانند کالاها که ارزش ذاتی خود را دارند و به همین دلیل قابل معامله هستند بیت کوین نیز چنین است. در بینش بسیاری از افراد، ارزش ذاتی کالاها وابسته به کاربرد آنها است. سوالی که پیش میآید این است که کاربرد بیت کوین چیست؟ چه پارامتری به بیت کوین ارزش ذاتی میبخشد؟

برای پاسخ به این سوال باید به دلیل ارزشمند بودن کالاها توجه کرد. به عنوان مثال طلا را در نظر بگیرید. تقریبا تمام افراد روی زمین، طلا را چیز ارزشمندی میدانند. ارزشمندی طلا را میتوان ذیل عنوانهای زیر تفسیر کرد.

- سودمندی کاربردی طلا به عنوان فلز رسانا، نرم و بسیار مقاوم در برابر عوامل محیطی

- کمیابی آن در طبیعت

- هزینههای تولید آن

- سودمندی غیرکاربردی و استفاده از آن به عنوان کالای زینتی

- مقبولبت تاریخی و مطلوبیت خرید آن به خصوص در شرایط نابسامان اقتصادی

با توجه به این مطالب میتوان گفت، ارزش ذاتی یک کالا علاوه بر کاربرد آن به پارامترهای دیگری نیز وابسته است. در ادامه بیت کوین را با ویژگیهای ارزشگذاری طلا مقایسه میکنیم.

مقایسه پارامترهای ارزشگذاری طلا و بیت کوین

از دلایل سودمندی کاربردی بیت کوین، میتوان به انتقال پول با هزینه کم، بدون واسطه، امن و شفاف اشاره کرد. بیت کوین نقش بانکها را در انتقال پول حذف میکند و از این طریق علاوه بر کاهش هزینههای انتقال، امکان چاپ پول و کاهش ارزش دارایی افراد را از سیستم متمرکز میگیرد.

از منظر کمیابی، بیت کوین دست کمی از طلا ندارد. تعداد کل بیتکوینهای موجود 21 میلیون عدد است. علاوه بر این تولید بیت کوینهای جدید در طی زمان همواره کاهش مییابد. استخراج بیتکوینهای جدید که بعنوان پاداش به ماینرها داده میشود هر چهار سال یکبار نصف میشود که این خود عاملی برای حفظ ارزش بیت کوین خواهد بود.

همانطور که برای استخراج طلا معدنکاران شبانه روز کار میکنند تا سنگ معدن تبدیل به طلا شود، ماینرهای بیت کوین نیز با فعال نگهداشتن دستگاههای محاسباتی خود و صرف انرژی برق، به دنبال استخراج بیتکوینهای جدید هستند. الگوریتم استخراج به شکلی است که با اضافه شدن افراد جدید به شبکه سختی کار نیز افزایش مییابد که این کار استخراج بیت کوین را سختتر نیز میکند.

در مورد سودمندی غیرکاربردی، با توجه به اینکه بیت کوین در فضای مجازی و اینترنتی وجود دارد نمیتوان چیزی گفت اما بودن در فضای مجازی سودمندیهای دیگری مانند عدم دستبرد به داراییها و حمل و نقل آسان پول را دارد. البته برای سایر رمزارزها این پارامتر را نیز میتوان تا حدودی بررسی کرد. بسیاری از «توکنهای غیرقابل معاوضه» (NFT) نقش کالای هنری و اثر زینتی را در فضای مجازی ایفا میکنند.

در طی چند سالی گذشته مطلوبیت بیتکوین نیز دائما در حال رشد بوده است. روشهای مختلفی برای کسب درآمد از بیت کوین و سایر ارزهای دیجیتال به وجود آمده که بر مطلوبیت رمزارزها افزوده است. البته برای نتیجهگیری درست و کامل در مورد این موضوع، نیاز به گذشت زمان است.

پشتوانه مالی بیت کوین از منظر توزیع پول

در پارامتر توزیع پول، ما به دنبال بررسی نحوه ایجاد و توزیع پول در کنار نحوه ثبت و انجام تراکنشها هستیم. همانطور که گفته شد، سیستم پولی رایج کاملا به صورت متمرکز عمل میکند. به این معنی که تولید کننده و توزیع کننده اسکناس، دولتها هستند. علاوه بر این، ثبت هرگونه تراکنش نیز توسط سیستم متمرکز بانکی انجام میشود.

بنابراین برای انتقال پول بین دو نفر، ابتدا تراکنش مورد نظر به سرور مرکزی بانک فرستاده میشود و پس از بررسی و تایید توسط سیستم، تراکنش انجام میشود. مزایا و معایب سیستمهای متمرکز و غیرمتمرکز را در ادامه مطلب بررسی میکنیم تا از این طریق درک مناسبی از پشتوانه مالی بیت کوین ایجاد شود.

مزایا و معایب سیستمهای متمرکز و غیرمتمرکز

برای بررسی مزایا و معایب سیستمهای متمرکز با غیرمتمرکز، آنها را از منظر ویژگیهای مهم زیر بررسی میکنیم. هر کدام این پارامترها میتوانند تاثیر زیادی بر پذیرش سیستم از سمت مردم داشته باشند.

امنیت

سیستم غیرمتمرکز امنیت بیشتری نسبت به سیستم متمرکز دارد. در سیستم متمرکز، با حمله به سرور مرکزی و ایجاد خرابکاری در آن، کل شبکه از کار میافتد. این در حالی است که در سیستم غیرمتمرکز، هر نود به عنوان یک سرور عمل میکند و با آسیب دیدن یکی از نودها، نودهای دیگر همچنان به فعالیت خود ادامه میدهند.

دستکاری

با هک کردن سیستمهای متمرکز به راحتی میتوان اطلاعات کل شبکه را دستکاری کرد. هیچ یک از نودهای شبکه بیت کوین امکان دستکاری اطلاعات را ندارند و در صورت دستکاری به راحتی توسط سایر اعضا شناخته شده و تنبیه میشوند. تنها در حالت حمله 51 درصد امکان دستکاری شبکه بیت کوین وجود دارد که آن هم با هزینههای جمعآوری قدرت 51 درصدی شبکه، امکانپذیر نیست.

چاپ پول

در سیستمهای مرکزی تولید اسکناس توسط بانکهای مرکزی صورت میگیرد. چاپ پول اگرچه در برخی موارد میتواند به عنوان ابزار اقتصادی برای بهبود شرایط کمک کند، اما در بیشتر مواقع منجر به افزایش تورم و کاهش ارزش اسکناسهای مردم میشود. در شبکه بیتکوین روند تولید سکه جدید کاملا مشخص است و بعد از استخراج 21 میلیون عدد، امکان ضرب سکه جدید وجود نخواهد داشت.

هزینه تراکنشها

در سیستم متمرکز برای استفاده از شبکه بانکی هزینههای زیادی از کاربران گرفته میشود. این هزینه به دلیل استفاده از نیروی کار در این سیستم، اجتناب ناپذیر است. در سیستمهای غیرمتمرکز چون سیستمها به جای افراد فعالیتها را انجام میدهند، بنابراین هزینه کمتری برای ثبت تراکنشها دریافت میشود.

ایجاد محدودیت

در سیستم متمرکز، امکان ایجاد محدودیت برای برخی از افراد در استفاده از خدمات انتقال وجود دارد. به عنوان مثال با تحریم اقتصادی یک کشور، میتوان دسترسی مردم آن کشور را به سیستمهای بانکی دنیا محدود کرد. در شبکه بیت کوین هیچ محدودیتی برای این کار وجود ندارد. همه افراد در سرتاسر دنیا میتوانند از این شبکه برای انتقال ارز استفاده کنند و هیچ شخصی نمیتواند این حق را از شخص دیگری بگیرد.

البته این مساله را از یک جنبه دیگر نیز میتوان مورد بررسی قرار داد. در شبکههای غیرمتمرکز مثل بیتکوین، خلافکارها به راحتی میتوانند فعالیتهای مالی خود را پیش ببرند در حالی که در سیستمهای متمرکز این کار به سختی انجام میشود. البته این به معنی این نیست که بیت کوین منجر به ایجاد فعالیتهای خرابکارانه شده است. به هر حال فعالیت خرابکارانه پیش از بیت کوین وجود داشت و احتمالا بعد از آن هم وجود خواهد داشت.

پیگیری تراکنشها

در سیستمهای مالی متمرکز، با توجه به اینکه دولت و بانک مرکزی تمام فعالیتها را بر عهده دارد، امکان پیگیری تراکنشها و فعالیتها نیز در آن وجود دارد. به عنوان مثال اگر کارت بانکی شما گم شود، به راحتی میتوانید با تماس یا مراجعه به بانک آن را مسدود کنید و کارت جدید دریافت کنید. در سیستم غیرمتمرکز، با توجه به اینکه کسی مسوول شبکه نیست، در صورت از دست دادن کلید خصوصی کیف پول ارز دیجیتال، امکان برگشت داراییها وجود ندارد. بنابراین در فضای رمزارزها، هر شخص مسول داراییهای خود است.

با توجه به مسائل مطرح شده، میتوان گفت سیستم غیرمتمرکز در بیشتر موارد نسبت به سیستم متمرکز برتری دارد. البته این به معنی حذف سیستمهای متمرکز نیست چرا که برای خیلی از افراد، حضور فیزیکی یک سیستم منجر به ایجاد امنیت و اعتنماد میشود. باید دید در طی زمان این رفتار قابل تغییر هست یا نه.

پشتوانه مالی بیت کوین از منظر تنوع پول

تنوع پول در روش مبادله کالا به کالا و سکههای طلا وجود داشت. مزیت اصلی تنوع پول این است که با داشتن تنوع در داراییها، ریسک آنها کاهش مییابد. در یک سیستم تک ارزی، اگر دولتی اقدام به چاپ بیرویه اسکناس کند، تورم حاصل میتواند ارزش داراییهای مردم را به شدت کاهش دهد. عیب تنوع پول در روش مبادله کالا به کالا این بود که ارزشگذاری یکسان و واحدی برای کالاها وجود نداشت. در روش مبادله با استفاده از سکههای طلا نیز مانند روش مبادله کالا به کالا، حمل و نقل داراییهای متنوع سخت بود.

بیت کوین به خودی خود تنها یک ارز دیجیتال است اما تکنولوژی بلاکچین آن برای ایجاد هزاران ارز جدید استفاده شده است. این ارزها هر کدام بسته به فعالیت خود، توسط مکانیزم بازار ارزشگذاری میشوند. حمل و نقل آنها با توجه به ماهیت مجازی آنها بی هیچ مشکلی انجام میشود.

اگرچه بسیاری از ارزهای دیجیتال موجود پروژههای غیرواقعی و اسکم هستند و ممکن است کاربران با سرمایهگذاری در آنها دچار ضرر و زیان شوند اما شناخت ارزهای خوب و سرمایهگذاری بر روی چند مورد از آنها میتواند ریسک پرتفوی شما را کاهش دهد.

آیا بیت کوین را میتوان به عنوان پول در نظر گرفت؟

بیشتر افراد به بیت کوین و سایر رمزارزها به عنوان ابزار سرمایهگذاری نگاه میکنند. اما سوالی که مطرح میشود این است که آیا بیت کوین را میتوان به عنوان پول در نظر گرفت؟ برای پاسخ به این سوال نیاز است که ویژگیهای پول را بررسی کنیم. هر چیزی که سه ویژگی زیر را داشته باشد میتواند به عنوان پول استفاده شود.

- ذخیره ارزش

- تبادل ارزش

- نوسانات بسیار کم قیمتی

حال از منظر این سه ویژگی بیت کوین را بررسی میکنیم. همانطور که میدانید بیت کوین با پولهای رایج موجود قابل مبادله است و در طی این سالها به صورت بلند مدتی همواره قیمت آن در حال افزایش بوده است. بنابراین میتوان گفت، بیت کوین دو ویژگی ذخیره و تبادل ارزش را دارد.

در مورد نوسانات قیمتی، بیتکوین هنوز به پایداری مناسب برای تبدیل شدن به پول نرسیده است. نوسانات شدید قیمتی را هنوز میتوان در بیتکوین مشاهده کرد و با توجه به ماهیت تورمی قیمت آن احتمالا این نوسانات به این زودی از بین نخواهند رفت. اما برای بلند مدت میتوان انتظار داشت که پس از تخلیه هیجانها و حباب ناشی از ایجاد تکنولوژی جدید، قیمت بیتکوین به پایداری مناسب برسد.

البته باید به یک نکته مهم در این بخش توجه کنید. قیمت بیتکوین در مقایسه با ارزهای فیات رایج دارای نوسانات است. این میتواند نشانهی کاهش ارزش ارزهای فیات در برابر بیتکوین و مقاومت آنها در برابر رشد فزاینده بیتکوین باشد. به هر حال ارزهای فیات نیز میتوانند نوسانات شدید قیمتی تجربه کنند. این مورد بارها در طول تاریخ اتفاق افتاده است.

چرا سرمایهگذاری در بیت کوین خطرناک است؟

تا به اینجا در مورد پشتوانه بیت کوین و مقایسه آن با ارزهای دیجیتال مطالب مهمی را عنوان کردهایم. اما هنوز افراد زیادی هستند که سرمایهگذاری در بیت کوین را خطرناک میدانند. از نظر آنها بیت کوین یک پدیده کلاهبرداری نوین است که ممکن است باعث از بین رفتن سرمایههای افراد شود. در این بخش میخواهیم دلایل عمده این ترس را بررسی کنیم.

تکنولوژیهای پیچیده و پشتوانه مالی بیت کوین

همانطور که قبلا عنوان شد، در استفاده از بیت کوین و سایر ارزهای دیجیتال هر کس مسول نگهداری داراییهای خود است. کار با شبکههای مختلف بلاکچینی و ابزارهای موجود در آن مانند کیف پولها، با پیچیدگیهای زیادی همراه است. از طرفی با انجام یک اشتباه در این مسیر، ممکن است داراییهای هر فردی به کل از بین برود. این پیچیدگی در دنیایی که هنوز خیلی از افراد در کار کردن با دستگاههای خودپرداز مشکل دارند، زیادی به نظر میرسد.

این پیچیدگی تکنولوژیک اگرچه در دنیای امروز برای سرمایهگذاران خطرناک به نظر میرسد اما روز به روز ابزارهای مختلفی برای سادهتر کردن فعالیت در شبکههای بلاکچینی ایجاد میشوند. طبیعتا با تغییر نسل، استفاده از بلاکچین در آینده همانند استفاده از گوشی همراه به یک کار روزمره و عادی تبدیل خواهد شد.

دخالت دولتها و پشتوانه مالی بیت کوین

بیشترین ترس افراد از حضور در بازار ارزهای دیجیتال به خاطر ترس از اقدامات دولتی است. تکنولوژی بلاکچین و بیت کوین به منظور غیرمتمرکز کردن دنیا پا به عرصه وجود گذاشتهاند. غیرمتمرکز کردن امور به معنی از دست رفتن قدرت دولتها است. در شرایطی که دولتها نه در سیستم بانکی و نه در سایر حوزههای مدیریتی توانایی اعمال قدرت نداشته باشند، وجود آنها به خطر خواهد افتاد.

البته رمزارزها توانایی حذف کامل دولتها و سیستمهای متمرکز را ندارند. اما میتوانند بسیاری از امور را راحتتر، با هزینه کمتر و بدون دخالت دولتها پیش ببرند. بنابراین، بیشتر دولتها استفاده از تکنولوژی بلاکچین به خصوص در امور مالی را برنمیتابند. تهدیدهای مکرری که بانکهای مرکزی دولتهای مختلف نسبت به استفاده کنندگان و فعالان حوزه رمزارزها دارند را میتوان به این مساله نسبت داد.

دخالت دولت میتواند به راحتی پشتوانه بیت کوین را متزلزل کند. نوسانات قیمتی شدید، اعتماد به یک سرمایه را از بین میبرد. بنابراین دولتها با دستکاری بازار ارز های دیجیتال میتوانند این بیاعتمادی را نسبت به بیت کوین و ارزهای دیجیتال در بین عموم کاربران ایجاد کنند. البته در طی سالهای اخیر و با تکرار این تهدیدها، مقاومت کاربران ارزهای دیجیتال نیز نسبت به این اقدامات افزایش یافته است. باید دید در نهایت کار دولتها با این تکنولوژی به کجا خواهد رسید.

پروژههای کلاهبرداری و پشتوانه مالی بیت کوین

در حال حاضر تقریبا روزانه بیش از ده پروژه رمزارز جدید به دنیا ارائه میشود. هر کدام از این پروژهها با ادعاهای مختلف، خود را به عنوان یک راهکار نوین و قدرتمند معرفی میکنند که آمدهاند تا دنیا را تغییر دهند. اما در عمل بیشتر این پروژهها اسکم و کلاهبرداری هستند. پیچیدگی مفاهیم مرتبط با کامپیوتر و بلاکچین تحلیل و بررسی این پروژهها را سختتر کرده است.

اشخاص از این که درگیر پروژههای کلاهبرداری و اسکم شوند میترسند. با کنترل کردن حرص و طمع و سرمایهگذاری بر روی پروژههایی که بنیاد آنها از طرف فعالان جامعه کریپتو پذیرفته شده است تا حدودی میتوان این مساله را حل کرد. بیشتر افراد به دنبال کسب سودهای هزار درصدی، درگیر پروژههای فیک میشوند و در نهایت با دلسردی و ضرر از این بازار خارج میشوند.

ترس از پشرفتهای تکنولوژیک ضد بلاکچین و پشتوانه مالی بیت کوین

بلاکچین با استفاده از روشهایی مانند رمزنگاری و توابع هش و همچین غیرمتمرکز کردن سیستم، امنیت خود را به دست آورده است. در صورتی که توان محاسباتی سیستمهای کامپیوتری به قدری افزایش یابد که امکان از بین بردن امنیت بلاکچین به وجود بیاید، تقریبا بیت کوین و سایر ارزهای دیجیتال ارزش خود را از دست میدهند. ساخت کامپیوترهای کوانتومی با قدرت پردازش بسیار بالا یکی از خطرات احتمالی است.

در این بخش باید به دو نکته بسیار مهم توجه کرد. نکته اول این است که کامپیوترهای با پردازش بالا امکان هک و از بین بردن سیستمهای متمرکز را نیز دارند. بنابراین این مشکل فقط برای بیت کوین مطرح نیست. ثانیا با ایجاد کامپیوترهای کوانتومی در طی چندین سال این کامپیوترها قابل استفاده در شبکه بلاکچین نیز خواهند بود. در هر حال هزینه ساخت و استفاده از این کامپیوترها نیز سرسامآور است و استفاده از آن باید توجیه منطقی داشته باشد.

معرفی فیلم آموزش مدیریت حرفه ای ترید در بازار سرمایه

فعالیت در بازارهای مالی با ریسکهای زیادی همراه است. این ریسک در بازار ارزهای دیجیتال به دلیل ماهیت نوسانی آن، بیشتر از سایر بازارها است. در چنین بازارهایی تنها آشنایی با انواع تحلیلها کافی نیست چرا که هر لحظه ممکن است بازار دچار نوسانات شدید شود. برای موفقیت در این بازارها، مدیریت معاملات و کنترل ریسک از اهمیت زیادی برخوردار است. مدیریت معاملات، میتواند یک تریدر مبتدی را به یک ترید موفق و حرفهای تبدیل کند. به دلیل اهمیت این موضوع در بازارهای مالی، «سایت» اقدام به تدوین فیلم 2 ساعت و 45 دقیقهای آموزش مدیریت حرفه ای ترید در بازار سرمایه کرده است.

این دوره در پنج فصل آموزش داده شده است که اهم موضوعات هر فصل به شکل زیر است.

- پیدا کردن بهترین موقعیتها برای شروع معامله

- توجه به زمان ترید و پیدا کردن بهترین زمان برای انجام معامله

- اندازهگیری و بررسی پارامترهای مختلف موثر بر بازارهای مالی

- مدیریت درآمد به منظور حفظ سود و کنترل ریسک معاملات

- توجه به احساسات مختلف در بازار و کنترل آنها

این دوره برای تمام علاقمندان به بورس و سایر بازارهای مالی مفید است.

پشتوانه پول چیست؟

تا قبل از سال 1971 میلادی پشتوانه پول طلا بود. پس از آن به دلیل مشکلاتی که این پشتوانه در مبادلات به خصوص برای دلار آمریکا به وجود آورد، پشتوانه طلا از پولهای ملی حذف شد. در حال حاضر میتوان گفت پشتوانه پول فیات اقتصاد هر کشور و اعتماد مردم به آن است. بنابراین، در شرایط نابسامان اقتصادی امکان کاهش ارزش ارزهای فیات وجود دارد.

پشتوانه مالی بیت کوین چیست؟

همانند ارزهای فیات رایج مثل دلار و یورو، پشتوانه اصلی ارزهای دیجیتال اعتماد مردم به آنها است. علاوه بر این، بیت کوین ویژگیهایی دارد که آن را در مقایسه با پولهای رایج، ارزشمندتر میکند. امنیت، غیرمتمرکز بودن، حذف واسطهها، انتقال ارزش با صرف کمترین هزینه از جمله این ویژگیها هستند. سیستم پولی مبتنی بر بیت کوین و ارزهای دیجیتال بر مبنای ارزش ذاتی و توزیع غیرمتمرکز هستند که تنوع بسیار بالایی در تعداد و کاربرد دارند.

آیا تمام ارزهای دیجیتال پشتوانه دارند؟

به طور کلی پشتوانه ارزهای دیجیتال به اعتماد مردم به پروژه آنها و کاربرد آنها بستگی دارد. بنابراین اگر رمزارزی مورد قبول مردم قرار گرفت و استفاده از آن در کاربردهای گوناگون مرسوم شد، میتوان گفت ارز دیجیتال مورد نظر دارای پشتوانه است. اما باید به یک نکته مهم در این موضوع توجه کرد. در بلند مدت، تنها پروژههایی در بازار ارزهای دیجیتال دوام میآورند که ویژگیهای فنی و اقتصادی مناسبی از خود بروز دهند. بنابراین در بلند مدت ارزی با پشتوانه به حساب میآید که علاوه بر اعتماد و تمایل مردم به آن، از ویژگیهای فنی و اقتصادی مناسبی برخوردار باشد.

جمعبندی

بیت کوین اولین ارز دیجیتال ایجاد شده با استفاده از تکنولوژی بلاکچین است. پشتوانه بیت کوین همانند سایر ارزهای فیات اقبال عمومی و استفاده از آن در کاربردهای مختلف است. ویژگیهایی مانند غیرمتمرکز بودن و امنیت بالا پشتوانه مالی بیت کوین را در شرایط بهتری نسبت به ارزهای فیات قرار داده است. ارزش پول در بیت کوین کاملا ذاتی است و به ویژگیهای بلاکچین و اقبال عمومی بستگی دارد.

توزیع پول در بیت کوین به صورت غیرمتمرکز است که با توجه به دیجیتال بودن آن، تمام نقاط ضعف سیستمهای پولی قدیمی غیرمتمرکز در آن حل شده است. با استفاده از تکنولوژی بلاکچین ارزهای مختلفی روزانه ایجاد میشوند که هر کدام از آنها میتوانند در بخشهای مختلفی کاربرد داشته باشند.

با وجود تمام ویژگیهای مثبت ذکر شده، هنوز پشتوانه مالی بیت کوین برای استفاده شدن به عنوان یک ارز فیات رایج اثبات نشده است. نوسانات شدید قیمتی، نبود مرجع رسیدگی به مشکلات و پروژههای کلاهبرداری از جمله عواملی هستند که سرمایهگذاری در بیت کوین و ارز دیجیتال را با اما و اگر روبهرو کردهاند. در این مقاله با بررسی تاریخچه پول، پشتوانه مالی بیت کوین مورد بحث و بررسی قرار گرفت.

[ad_2]

لینک منبع