[ad_1]

صندوق سرمایهگذاری مختلط مخصوص افراد با ریسک متوسط است. این صندوقها، ترکیبی از صندوقهای با درآمد ثابت و صندوقهای سهامی هستند. در این صندوقها حداقل 40 درصد از داراییها بر روی اوراق مشارکت، سپردههای بانکی و اوراق خزانه سرمایهگذاری میشود. مابقی داراییها در خرید سهام بورسی و حق تقدم استفاده میشود. به دلیل وجود درصد قابل توجهی از سهام در این صندوقها، تضمینی برای سودآوری وجود ندارد اما همین مساله، امکان سودآوری بیشتر این صندوقها نسبت به صندوقهای درآمد ثابت را فراهم میکند.

حداقل سهام این صندوقها 40 و حداکثر آن 60 درصد است و بسته به وضعیت بازار، مدیران صندوقها نسبتهای بین سهام و اوراق را تغییر میدهند تا صندوق سوددهی مناسبی داشته باشد. این صندوقها معمولا در میانمدت و بلندمدت نسبت به صندوقهای درآمد ثابت و سپردههای بانکی سود بیشتری نصیب سرمایهگذاران خود میکنند.

صندوقهای سرمایهگذاری مختلط از ترکیب اوراق با درآمد ثابت و سهام تشکیل شدهاند. بنابراین میتوانند تا حدودی ویژگیهای مثبت هر دو صندوق را داشته باشند. در صورتی که بازار سهام افت کند، بخش درآمدهای ثابت باعث میشود زیان این صندوقها کمتر از صندوقهای سهامی باشد.

در زمانهای رشد بازار نیز وجود بخش سهامی باعث افزایش سوددهی این صندوقها نسبت به صندوقهای درآمد ثابت میشود. امکان جابجایی درصد سهام صندوق بین 40 تا 60 درصد نیز عامل دیگری است که باعث تنظیم ریسک صندوق با توجه به شرایط روز میشود. بنابراین سرمایهگذاری در این صندوقها برای افراد با ریسکپذیری متوسط مناسب است.

صندوقهای سرمایهگذاری اختصاصی بازارگردانی

این نوع از صندوقهای سرمایهگذاری کمی متفاوت از انواع دیگر است چرا که فعالیت بازارگردانی یکی از فعالیتهای اصلی بازارهای مالی برای افزایش نقدینگی در سهام است. شرکتهای بازارگردان، نقش روان کننده معاملات را دارند و با خرید و فروش روزانه سهام، امکان انجام روان معاملات سهام را فراهم میکنند. در روزهایی که خریدار سهام یک شرکت زیاد است، بازارگردان تا حد مشخصی از سهام شرکت را میفروشد تا سهم قفل صف خرید نباشد یا حداقل تعدادی از سهام آن معامله شود که حجم مبنا پر شود. برعکس این حالت، در روزهای منفی بازار اتفاق میافتد. بازارگردان موظف است مقدار مشخصی از سهام را با منابع خود خریداری کند تا سهامداران خرد امکان خروج از بازار را داشته باشند.

صندوقهای سرمایهگذاری اختصاصی بازارگردانی، صندوقهایی هستند که منابع مالی جمعآوری شده آنها به منظور بازارگردانی سهام یک شرکت یا مجموعهای از شرکتهای یک صنعت استفاده میشود. فعالیت بازارگردانی کار پرریسکی است چرا که ممکن است با توجه به تعهد خرید و فروش مقداری از سهام، ارزش داراییهای صندوق با کاهش روبهرو باشد یا اینکه در روزهای مثبت بازار امکان نگهداری سهام برای کسب سود بیشتر وجود نداشته باشد.

اگرچه ریسکهای گفته شده برای بازارگردانها وجود دارد اما بازارگردانی مزایایی نیز دارد که میتواند باعث کسب سود از بازار شود. نکته اول تعداد معاملات روزانه زیاد آنها است. این تعداد معامله، میتواند سود روزانه خوبی نصیب بازار گردانها کند. برای بازارگردانی هر سهم، سازمان بورس و اوراق بهادار یک سامانه معاملاتی جداگانه به صورت رایگان در اختیار شرکت قرار میدهد تا صندوق بتواند به راحتی در سهم مورد نظر اقدام به معامله کند. نکته سوم این است که کارمزد معاملات بازارگردانها تا سقف بیست درصد کارمزد معاملات عادی است که این میتواند حاشیه سود معاملات آنها را افزایش دهد.

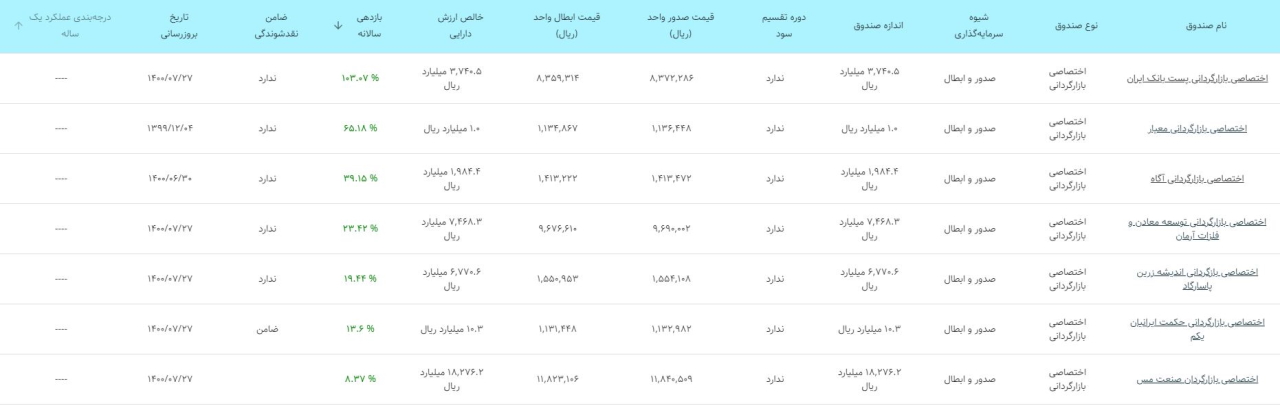

با توجه به امطالب گفته شده، صندوقهای سرمایهگذاری اختصاصی بازارگردانی مناسب کسب سود نیست و فعالیت آن بیشتر برای نزدیک کردن ارزش سهام شرکتها به ارزش ذاتی آنها است. معمولا سرمایهگذار این صندوقها حقوقیهای سهم و سرمایهگذاران بزرگ هستند تا سهم را از خطر دستکاری دیگران حفظ کنند و سود بلندمدتی آن را تضمین نمایند. تصویر زیر لیست چند صندوق اختصاصی بازارگردانی با سوددهی مناسب را نشان میدهد.

صندوقهای سرمایهگذاری جسورانه

صندوقهای سرمایهگذاری جسورانه پرریسکترین نوع صندوقهای سرمایهگذاری است. ایده ایجاد این نوع از صندوقها، سرمایهگذاری بر روی پروژهها و فناوریهای نو است. این ایدهها در بیشتر مواقع با شکست روبهرو میشوند اما نمونههای موفق آنها به قدری سود نصیب سرمایهگذاران میکنند که ضررها جبران و با سود جایگزین شوند. افراد علاقمند به سرمایهگذاری روی استارتاپها و شرکتهای نوپا این نوع صندوقها را برای سرمایهگذاری انتخاب میکنند. مدیران صندوقها با توجه بیزینس پلن کسب و کار، تصمیم به سرمایهگذاری یا عدم سرمایهگذاری در پروژهها میکنند که ممکن است نتیجه مثبت یا منفی باشد.

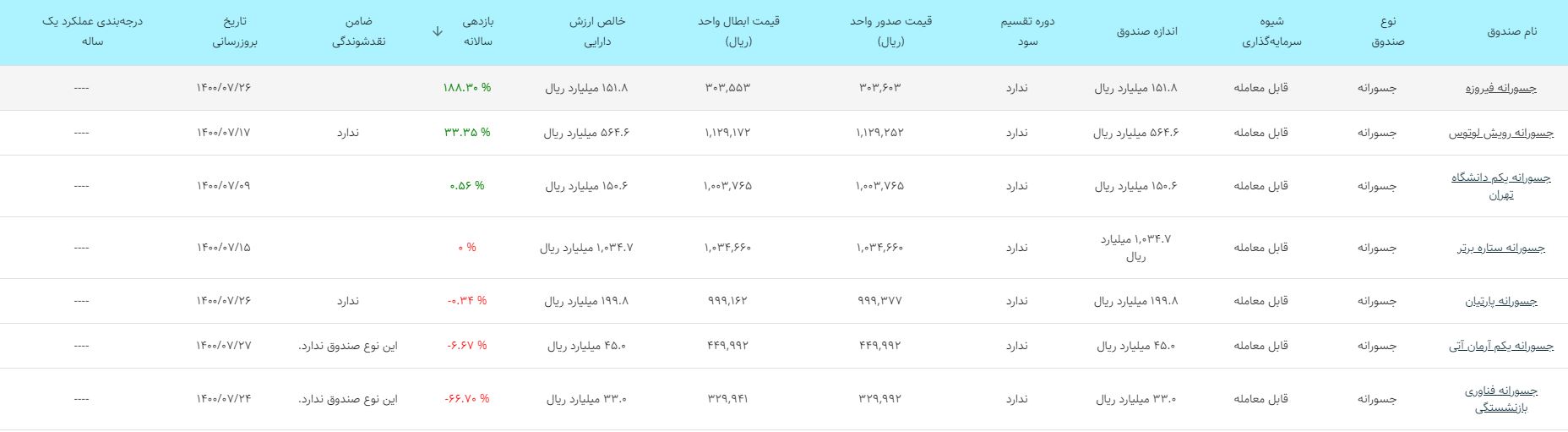

معمولا بخشی از داراییهای این صندوقها نیز به سهام یا اوراق با درآمد ثابت اختصاص مییابد تا ریسک فعالیت در این حوزه کاهش یابد. به دلیل ریسک بالای این صندوقها معمولا سرمایهگذاران کمی به این حیطه ورود میکنند. در بورس ایران نیز در کل 7 صندوق سرمایهگذاری جسورانه وجود دارد که میتوانید لیست آنها را در تصویر زیر مشاهده کنید.

صندوقهای سرمایهگذاری پروژهای

صندوقهای سرمایهگذاری پروژهای به منظور تامین مالی اجرای پروژههای صنعتی ایجاد میشوند. برای تاسیس این صندوقها مراحل زیر باید طی شوند.

- تهیه طرح توجیهی پروژه و تعیین اهداف و فعالیتهای آن

- دریافت مجوز تاسیس صندوق سرمایهگذاری پروژه از سازمان بورس

- ثبت صندوق به عنوان یک شرکت مالی در مرجع رسمی ثبت شرکتها

- دریافت مجوز فعالیت از سازمان بورس و شروع به کار صندوق

- فروش یونیتهای صندوق به سرمایهگذاران

- انتخاب یا تاسیس شرکت پروژه که مجری طرح صندوق از طریق منابع صندوق است.

- اتمام پروژه و تبدیل شرکت به شرکت سهامی عام

- انتقال مالکیت سهام شرکت سهامی به سرمایهگذاران و انحلال صندوق

بنابراین، طبق مطالب گفته شده، صندوقهای سرمایهگذاری پروژهای برای تامین مالی فعالیتهای یک پروژه صنعتی تا ساخت و تبدیل آن به شرکت سهامی ایجاد میشوند. برای بررسی سودده بودن یا نبودن پروژه باید به عوامل مختلفی از جمله طرح توجیهی پروژه، مدیران آن، بازارگردان و تحلیل بنیادی صنعت مذکور دقت کرد.

در حال حاضر صندوق سرمایهگذاری پروژهای آرمان پرند مپنا در بورس فعال است که پروژه آن مربوط به توسعه نیروگاه گازی پرند مپنا به سیکل ترکیبی است.

صندوقهای سرمایهگذاری زمین و ساختمان

صندوق زمین و ساختمان یکی دیگر از انواع صندوق های سرمایه گذاری برای تامین مالی است که هدف آن کمک به انبوهسازی و افزایش طرفیت تولید مسکن و رفع نیازهای بازار در این حوزه است. در این صندوقها امکان جذب سرمایههای کوچک مردم برای سرمایهگذاری در بخش مسکن وجود دارد. سرمایهگذاری در زمین و مسکن یک عادت دیرینه در بین ایرانیان است اما افزایش شدید قیمت زمین و مسکن، امکان سرمایهگذاری در این بخش را از بسیاری از اشخاص سلب کرده است.

صندوقهای سرمایهگذاری زمین و ساختمان امکان حفظ ارزش دارایی افراد در برابر تغییرات قیمت زمین و مسکن را فراهم میکنند و به دلیل نظارتهای قانونی سازمان بورس و سایر نهادهای ناظر تعیین شده، امنیت سرمایهگذاری در آنها نیز بیشتر است. این صندوقها در بورس قابل معامله هستند و بازارگردان صندوق متعهد است بخشی از تقاضای خرید و فروش روزانه را پاسخ دهد.

برای شفافسازی در مورد روند کاری پروژه هر سه ماه یکبار پیشرفت کار و وضعیت پروژه به اطلاع سرمایهگذاران میرسد. طبق قانون، درآمدهای این صندوقها و درآمدهای حاصل از معامله و خرید و فروش واحدهای این صندوقها مشمول مالیات نیست. که این موضوع عامل مهمی برای سرمایهگذاری در این حوزه است. برای تاسیس این صندوقها نیز مراحلی مشابه با صندوقهای پروژهای طی میشود.

- تعیین طرح توجیهی پروژه ساختمانی و تعیین اهداف آن

- دریافت مجوز از سازمان بورس و ثبت صندوق در مرجع ثبت شرکتها

- دریافت مجوز فعالیت صندوق از سازمان بورس و تاسیس آن

- فروش واحدهای صندوق سرمایهگذاری به سرمایهگذاران

- ساخت پروژه و فروش واحدها

- توزیع سود بین سرمایهگذاران و ابطال صندوق

«صندوق سرمایهگذاری زمین و ساختمان مسکن نگین» و «صندوق سرمایهگذاری مسکن شمال غرب» (صغرب) از جمله صندوقهای فعال سرمایهگذاری زمین و ساختمان در بورس هستند.

صندوقهای سرمایهگذاری خصوصی

«صندوق سرمایهگذاری خصوصی» (Private Equity) گروهی از صندوقهای سرمایهگذاری هستند که توسط شرکتهای خصوصی و به عنوان نماینده سرمایهگذاران اداره میشوند. عمده فعالیت این صندوقها، مالکیت شرکتهای خصوصی و سپس واگذاری آن در یک بازه زمانی به منظور کسب سود است. معمولا این صندوقها اهداف از پیش تعیین شدهای ندارند و دارای طول عمر و سرمایه محدود هستند. به هیمن دلیل در بیشتر این صندوقها سرمایهگذاری به مدت طول عمر صندوق (مثلا پنج یا ده سال) و بدون حق بازخرید و یا برداشت انجام میشود.

اگرچه هدف کلی این صندوقها مشخص است (مانند تملک شرکتهای میان رده بخش مسکن در ایران) اما سرمایهگذاران نقشی در انتخاب تکتک شرکتها برای سرمایهگذاری ندارند. صندوقهای سرمایهگذاری خصوصی میتوانند در شرکتهای غیر سهامی نیز سرمایهگذاری کنند. دوره فعالیت این صندوقها حداکثر 7 سال است که چهار سال اول آن به عنوان دوره سرمایهگذاری شناخته میشود. همچنین، حداقل میزان سرمایهگذاری در این نوع از صندوقها صد میلیون تومان است. بنابراین، امکان سرمایهگذاریهای خرد در این صندوقها وجود ندارد.

شرکتهای سرمایهگذاری خصوصی «اعتبار سرمایه نوآفرین» و «کمان کاریزما» از جمله صندوقهای سرمایهگذاری خصوصی فعال در بازار بورس ایران هستند. این صندوقها پس از تامین مالی، مدیریت شرکتها، طرحها و پروژههای در وضعیت نامناسب و تعطیل را برعهده میگیرند تا با تزریق منابع و نقدینگی لازم، آنها را به وضعیت نرمال رسانده و با فروش آنها سود کسب کنند. سرمایهگذاری در این صندوقها بیشتر برای سرمایهگذاران شرکتی با سرمایه زیاد مناسب است.

صندوقهای سرمایهگذاری صندوق در صندوق

صندوقهای سرمایهگذاری صندوق در صندوق یا فراصندوقها، به آن دسته از انواع صندوق های سرمایه گذاری گفته میشود که در آنها، سرمایهگذاری به جای اینکه به طور مستقیم بر روی سهام یا اوراق بهادار با درآمد ثابت انجام شود، بر روی گروهی از صندوقهای سرمایهگذاری انجام میشود. با توجه به این که هر صندوقی استراتژی سرمایهگذاری و مدیریتی خاص خود را دارد، سرمایهگذاری بر روی واحدهای صندوقهای موفق میتواند مقدار ریسک سرمایهگذاری را کاهش داده و امکان کسب سود بیشتر را فراهم کند.

در این حالت، شما به جای اینکه از تواناییهای مدیریتی و تحلیلی یک گروه استفاده کنید از ترکیبی از تواناییهای گروههای مختلف بهرهمند میشوید. فعالیت این صندوقها بدون محدودیت زمانی و تاریخ انقضا است و مدیر صندوق موظف است حداقل 85 درصد سرمایه جذب شده از طریق صندوق را در دیگر صندوقها سرمایهگذاری کند. این ساختار در سال 1397 توسط سازمان بورس و اوراق بهادار ابلاغ شد و اولین صندوق صندوق کشور با همکاری موسسه دانش بنیان برکت در همان سال ایجاد شد.

فراصندوقها با توجه به اینکه بیشتر سرمایه خود را در چه نوع صندوقهایی سرمایهگذاری میکنند، میتوانند کمریسک یا پرریسک باشند. به عنوان مثال فراصندوق ستارگان از 85 درصد سرمایه خود که باید در صندوقها سرمایهگذاری کند، حداقل 60 درصد آن را در صندوقهای جسورانه و خصوصی سرمایهگذاری میکند. بنابراین، این صندوق جزو دسته صندوقهای با ریسک بالا به شمار میآید.

صندوقهای سرمایهگذاری شاخصی

احتمالا تاکنون بارها عبارت شاخص کل بورس تهران یا شاخصهای «داوجونز» و «نزدک» آمریکا به گوشتان خورده است. شاخصها در واقع مبنای کلی برای نشاندهنده وضعیت کلی یک بازار یا وضعیت بخش از آن هستند. بنابراین با سرمایهگذاری در صندوقهای سرمایهگذاری شاخصی، ارزش دارایی شما به اندازه همان شاخص تغییر خواهد کرد. در این شاخصهای نقش مدیریت صندوق فعال نیست چرا که مقدار خرید و فروش هر دارایی بر اساس پارامترهای شاخص مشخص است. بنابراین، ریسک خطاهای مدیریتی نیز در این شاخصها وجود ندارد.

مزیت بزرگ این صندوقها، هزینه کم سرمایهگذاری در آنها است. به دلیل مدیریت غیرفعال و همچنین نبود هزینه بازارگردانی این صندوقها هزینه کمی برای فعالیت خود در نظر میگیرند. البته وابسته بودن ارزش این صندوق به سهام بازار باعث میشود که در زمان ریزش بازار انعطافی در صندوق صورت نگیرد و سرمایهگذاران ضرر کنند.

از جمله صندوقهای شاخص مطرح در بورس ایران میتوان به صندوق شاخص کل «آرام» و صندوق سرمایهگذاری شاخص سی شرکت بزرگ «فیروزه» اشاره کرد.تصویر زیر نمودار تغییرات ارزش صندوق سرمایهگذاری شاخصی فیروزه و شاخص کل بازار بورس را نشان میدهد. همانطور که مشاهده میکنید، تغییرات این صندوق تقریبا مشابه روند شاخص کل بازار بوده است.

صندوقهای سرمایهگذاری نیکوکاری

صندوقهای سرمایهگذاری نیکوکاری در واقع از نظر دارایی، چیزی فراتر از سایر صندوقها نیستند. مشخصه مهم این نوع از صندوقها، کارکرد آنها است. صندوقهای سرمایهگذاری نیکوکاری امکان جذب سرمایه برای فعالیتهای نیکوکارانه را فراهم کرده است. در این صندوقها، سرمایههای خرد تجمیع شده، در سهام، اوراق بهادار با درآمد ثابت یا سایر داراییها سرمایهگذاری میشوند و منافع حاصل از آنها صرف فعالیت نیکوکارانهای که صندوق برای آن تاسیس شده، میگردد.

اصل سرمایه سرمایهگذاران در صندوقهای نیکوکاری، دست نخورده باقی میماند. در مورد عواید سرمایهگزاری هم سرمایهگذار میتواند مشخص کند که کل سود به امور خیریه تخصیص یابد یا اینکه قسمتی از سود به خیریه و قسمتی برای سرمایهگذار باشد. صندوقهای نیکوکاری در حوزههای مختلفی مانند حمایت از دانشجویان، فعالیتهای ورزشی، زندانیان، بیماران و غیره فعالیت میکنند. دارایی این صندوقها میتواند بسته به امیدنامه صندوق کم ریسک یا پرریسک باشد.

صندوق نیکوکاری لوتوس رویان به منظور جذب سرمایه برای کمک به انجام فعالیتهای علمی و پژوهشی پژوهشکده رویان ایجاد شده است. صندوق سرمایهگذاری نیکوکاری جایزه علمی فناوری پیامبر اعظم (ص)، یکی دیگر از صندوقهای نیکوکاری بورس است که به منظور تامین مالی جایزه مصطفی (ص) و تقدیر از برترینهای علم و فناوری در جهان اسلام ایجاد شده است.

انواع صندوق های سرمایه گذاری از نظر شیوه سرمایهگذاری

یکی از روشهای تقسیمبندی انواع صندوق های سرمایه گذاری استفاده از متغیر شیوه سرمایهگذاری است. از این منظر، صندوقها به دو دسته «قابل معامله» و «صدور و ابطال» تقسیم میشوند. در ادامه به بررسی ویژگیهای مختلف هر دو روش میپردازیم. دقت کنید که در این تقسیمبندی هیچ اشارهای به داراییهای صندوقها نمیشود. بنابراین، صندوق چه قابل معامله و چه صدور و ابطال، میتواند شامل داراییهای مختلفی مانند سهام، اوراق و سایر داراییها باشد.

انواع صندوق های سرمایه گذاری صدور و ابطال

این دسته از صندوقهای سرمایهگذاری سادهترین نوع صندوقها هستند که برای سرمایهگذاری در آنها باید از طریق مراکز مشخص شده توسط مدیر صندوق یا وبسایت آن ها اقدام کنید. با مراجعه به این مراکز و ارائه مدارک و مستندات در طی یک الی سه روز کاری قیمت واحدهای صندوق سرمایهگذاری مشخص و در اختیار سرمایهگذار قرار میگیرد. هنگام ابطال واحدهای دارایی نیز همین روند انجام میشود. سرمایهگذار باید درخواست فروش واحدهای خود را به صندوق اعلام کند. صندوق پس از بررسی وضعیت داراییها، قیمت ابطال آنها را مشخص میکند و در نهایت واحدهای صندوق فروخته میشوند.

صندوقهای سرمایهگذاری صدور و ابطال میتوانند شامل انواع داراییها باشند. طبق اطلاعات ارائه شده در سایت مرکز پردازش اطلاعات مالی ایران که زیرمجموعه شرکت مدیریت فناوری بورس تهران است، صندوقهای سرمایهگذاری صدو و ابطال به ترتیب بیشترین تمرکز خود را بر روی داراییهای زیر قرار دادهاند.

- اوراق بهادار با درآمد ثابت

- بازارگردانی

- سهام

- مختلط

- اوراق بهادار مبتنی بر سپرده کالایی

- صندوق در صندوق

- خصوصی

مزایای صندوقهای سرمایهگذاری صدور و ابطال چیست؟

صندوقهای سرمایهگذاری صدور و ابطال اولین نسل از صندوقهای سرمایهگذاری هستند. این صندوقها امکان سرمایهگذاری در بازارهای مالی مختلف را برای اشخاص فراهم میکنند. بنابراین، بزرگترین مزیت آنها این است که افراد را بدون اینکه دانش خاصی در بازارهای مالی داشته باشند وارد بازارهای مالی میکنند تا بتوانند از امکانات این بازارها بهرهمند شوند.

دومین مزیت این صندوقها صرفهجویی در زمان است. بسیاری از افراد حتی با وجود داشتن اطلاعات مناسب از بازارهای مالی، زمان کافی برای بررسی بازار و فعالیت در آن ندارند. صندوقهای سرمایهگذاری امکان استفاده از بازارهای مالی را برای این افراد نیز فراهم کردهاند.

معایب صندوقهای سرمایه گذاری صدور و ابطال چیست؟

صندوقهای سرمایهگذاری صدور و ابطال در کنار مزایایی که ذکر شد، معایبی نیز دارند. بزرگترین عیب صندوقهای سرمایهگذاری صدور و ابطال زمانبر بودن خرید و فروش دارایی در آنها است. برای خرید و فروش واحدهای صندوقهای صدور و ابطال، شما باید به مراکز یا وبسایت مورد قبول آنها مراجعه و درخواست خود را ارائه کنید. پس از چند روز و بررسیهای لازم، خرید یا فروش شما انجام میشود. این مساله ممکن است باعث سود کمتر یا ضرر بیشتر شما در این چند روز شود. عیب دوم این صندوقها، هزینههای بالاتر آنها نسبت به صندوقهای قابل معامله است. این هزینه هم در کارمزد و هم در مالیات وجود دارد.

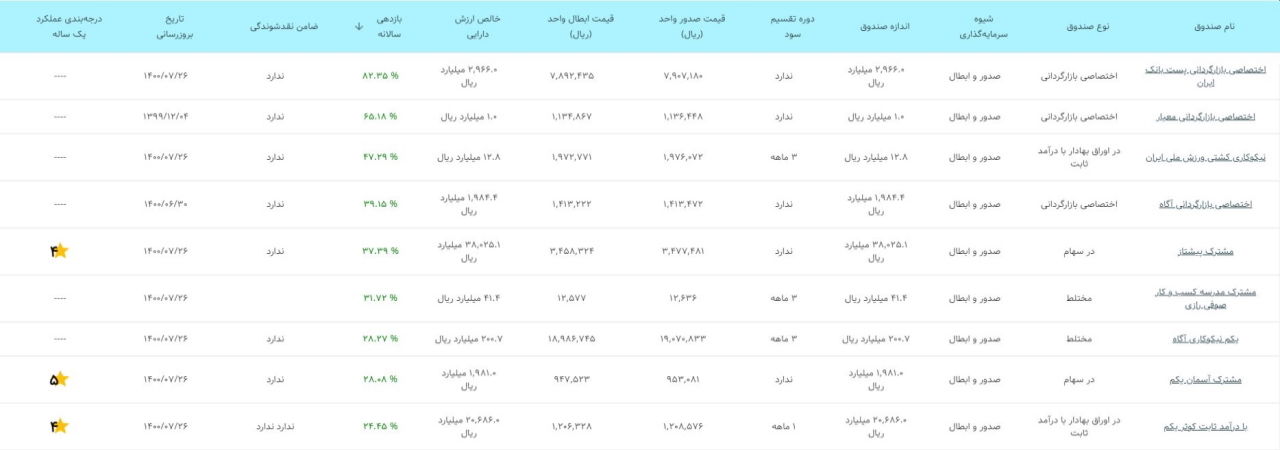

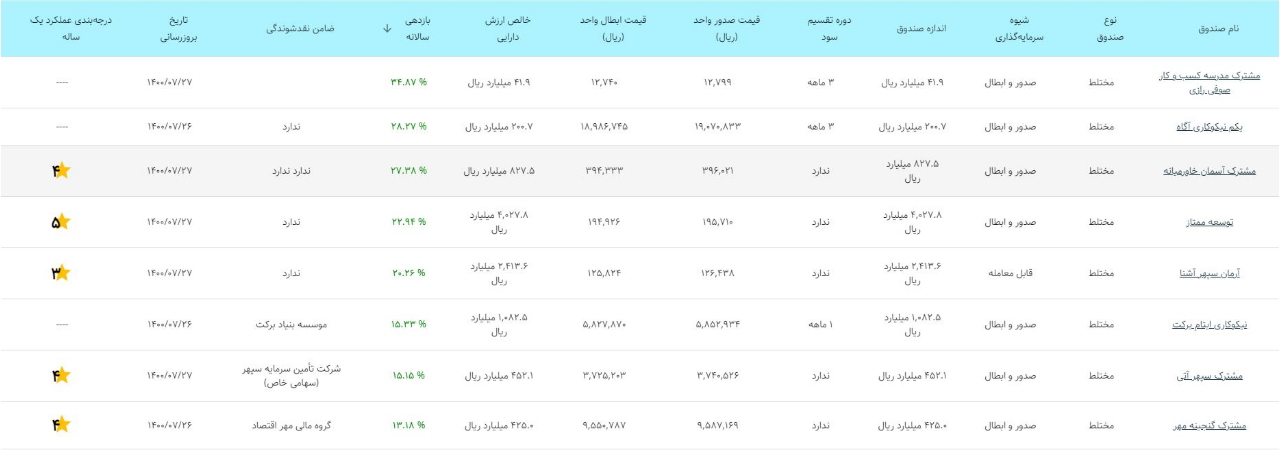

تصویر زیر، فهرستی از صندوقهای سرمایهگذاری صدور و ابطال را نشان میدهد. نوع صندوقها، قیمت صدور و ابطال واحد و بازدهی سالانه از جمله پارامترهای مهم هر صندوق است که برای هر کدام از صندوقها مشخص شده است.

انواع صندوقهای سرمایه گذاری قابل معامله

دسته دوم از صندوقهای سرمایهگذاری بر اساس شیوه سرمایهگذاری، «صندوقهای سرمایهگذاری قابل معامله» (Exchange-Traded Fund | ETF) هستند. این دسته از صندوقهای سرمایهگذاری برای اولین بار در سال 1993 مطرح شدند و از آن زمان تا کنون رشد زیادی کردهاند. این صندوقها به منظور تلفیق مزایای بازار سهام و صندوقهای سرمایهگذاری صدور و ابطال ایجاد شدند.

معاملات صندوقهای سرمایهگذاری قابل معامله از طریق سامانهها و به صورت آنلاین در تایم کاری بازار بورس انجام میشود. بنابراین، برای خرید و فروش واحدهای صندوقهای سرمایهگذاری قابل معامله شما باید کد بورسی داشته باشید و در ساعت کاری بورس و از طریق سامانههای معاملاتی اقدام به انجام معامله نمایید. قیمت هر واحد صندوق نیز بر اساس عرضه و تقاضا تعیین میشود.

صندوقهای سرمایهگذاری قابل معامله نیز همانند صندوقهای صدور و ابطال میتوانند از انواع داراییها تشکیل شوند. طبق اطلاعات ارائه شده در سایت مرکز پردازش اطلاعات مالی ایران، در حال حاضر صندوقهای سرمایهگذاری قابل معامله به ترتیب بیشتر بر روی داراییهای زیر متمرکز شدهاند.

- اوراق بهادار با درآمد ثابت

- سهام

- صندوقهای جسورانه

- اوراق بهادار مبتنی بر سپرده کالایی

- صندوقهای مختلط

- خصوصی

- پروژهای

مزایای انواع صندوق های سرمایه گذاری قابل معامله چیست؟

صندوقهای سرمایهگذاری قابل معامله در بازار بورس معامله میشوند. بنابراین، برای خرید و فروش آنها نیاز به مراجعه حضوری به مراکز یا وبسایتهای صندوقها نیست و هر شخص با داشتن کد بورسی میتواند به صورت آنلاین هر تعداد واحد از صندوق را خریداری کند یا بفروشد. این صندوقها در کنار دارا بودن مزایای صندوقهای سرمایهگذاری صدور و ابطال، مشکل خرید و فروش آنی آنها را نیز ندارند.

دومین مزیت صندوقهای سرمایهگذاری قابل معامله این است که به دلیل فعالیت این صندوقها در بورس هزینه کارمزد آنها پایین است و مالیاتی نیز شامل معاملات آنها نمیشود. این مساله برای سرمایهگذاران بزرگ میتواند بسیار مهم باشد.

معایب انواع صندوق های سرمایه گذاری قابل معامله چیست؟

یکی از عیبهای صندوقهای سرمایهگذاری قابل معامله این است که برای خرید و فروش آنها حتما باید کد بورسی داشته باشید. بنابراین نیاز است که ابتدا با ثبتنام در بورس، کد بورسی دریافت کنید تا بتوانید به خرید و فروش صندوقهای قابل معامله بپردازید. مشکل دوم این صندوقها این است که ممکن است قیمت معامله آنها باتوجه به جو روانی حاکم بر بازار، پایینتر از ارزش داراییهای آن باشد. در این صورت، شما مجبور هستید که داراییهای خود را به قیمت پایانی یا آخرین قیمت که مقداری کمتر از NAV صندوق دارد بفروشید.

مشکل سوم و آخر زمانی به وجود میآید که وضعیت بازار هیجانی باشد و صندوقها در صف فروش یا صف خرید قفل شوند. در این صورت، امکان خرید و فروش داراییها عملا وجود دارد و شما قادر به تبدیل نقدینگی به سهام و برعکس نخواهید بود. توجه داشته باشد که صندوقهای قابل معامله در فرابورس پذیرفته و معامله میشوند.

برای کسب اطلاعات بیشتر در مورد صندوقهای سرمایهگذاری قابل معامله، مطالعه مطلب زیر پیشنهاد میشود.

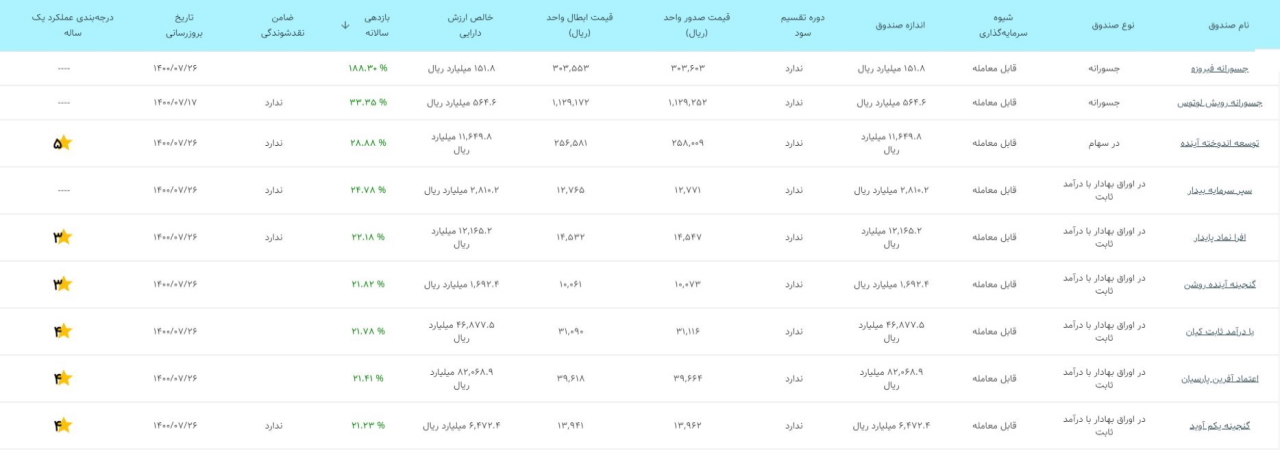

تصویر زیر، فهرستی از صندوقهای سرمایهگذاری قابل معامله را نشان میدهد. نوع صندوقها، قیمت صدور و ابطال واحد و بازدهی سالانه از جمله پارامترهای مهم هر صندوق است که برای هر کدام از صندوقها مشخص شده است.

برای مشاهده تصویر در ابعاد بزرگتر، بر روی آن کلیک کنید.

چگونه صندوق سرمایهگذاری مناسب را انتخاب کنیم؟

حال پس از معرفی انواع صندوق های سرمایه گذاری نوبت به نحوه انتخاب صندوق مناسب برای سرمایهگذاری رسیده است. بدین منظور، نیاز است که هر سرمایهگذار ابتدا شخصیت سرمایهگذاری خود را بشناسد. سپس با توجه به آن، از میان صندوقهای موجود، صندوقهای با سوددهی مناسب را برای سرمایهگذاری انتخاب کند.

با این مقدمه، سرمایهگذار باید در مرحله اول مقدار ریسکپذیری خود را مشخص کند. صندوقهای سرمایهگذاری مختلف درجات ریسکپذیری متفاوتی دارند و میتوانند سود یا زیانهای کوچک یا بزرگ شناسایی کنند. دقت داشته باشید که بهتر است مقدار سرمایهای که به آن نیاز ندارید را وارد صندوقهای سرمایهگذاری کنید چرا که ممکن است در کوتاه مدت سرمایه شما کاهش یابد و شما با ضرر مجبور به فروش دارایی های خود کنید.

یک راهحل برای کاهش و متعادل کردن ریسک سرمایهگذاری، تقسیم مقدار دارایی موجود بین چند صندوق با ریسکهای متفاوت است. با اینکار علاوه بر اینکه شما ریسکهای بازارهای مالی را متعادل میکنید، ریسکهای وابسته به مدیریت صندوقها را نیز کاهش میدهید. با انجام این کار در روندهای صعودی بازار، سود شما بیشتر از صندوقهای اوراق با درآمد ثابت خواهد بود و در روندهای نزولی، ضرر شما کمتر از صندوقهای سهامی خواهد بود.

پس از تعیین مقدار ریسک و انتخاب نوع سرمایهگذاری مناسب، نوبت به انتخاب صندوق مناسب از بین صندوقهای فعال میرسد.جهت انجام این مقایسه باید پارامترهای زیر برای صندوق ها با هم مقایسه شوند. هر چه صندوق سوددهی بیشتر، قوانین صدور و ابطال راحتتر، هزینه کمتر و ضمانت بیشتری داشته باشد، گزینه مناسبتری برای سرمایهگذاری خواهد بود.

- نوع صندوق

- شیوه سرمایهگذاری

- دوره تقسیم سود

- قیمت صدور

- قیمت ابطال

- بازدهی سالانه

- ضامن نقدشوندگی

- درجهبندی عملکردی

سایت بررسی انواع صندوق های سرمایه گذاری

با استفاده از سایت مرکز پردازش اطلاعات مالی ایران که وابسته به شرکت مدیریت فناوری بورس تهران است، می توانید فهرست صندوقهای مختلف را به همراه اطلاعات سودآوری و اطلاعات صندوق های آنها مشاهده کنید. بیشتر تصاویر استفاده شده در مقاله، از این سایت استخراج شدهاند.

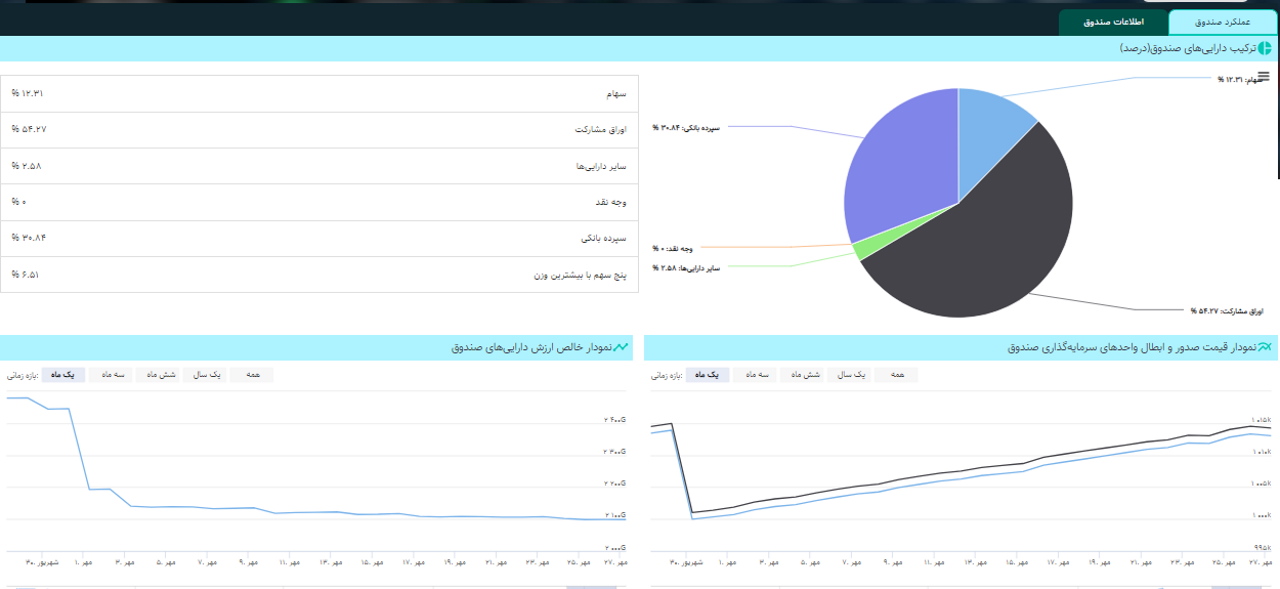

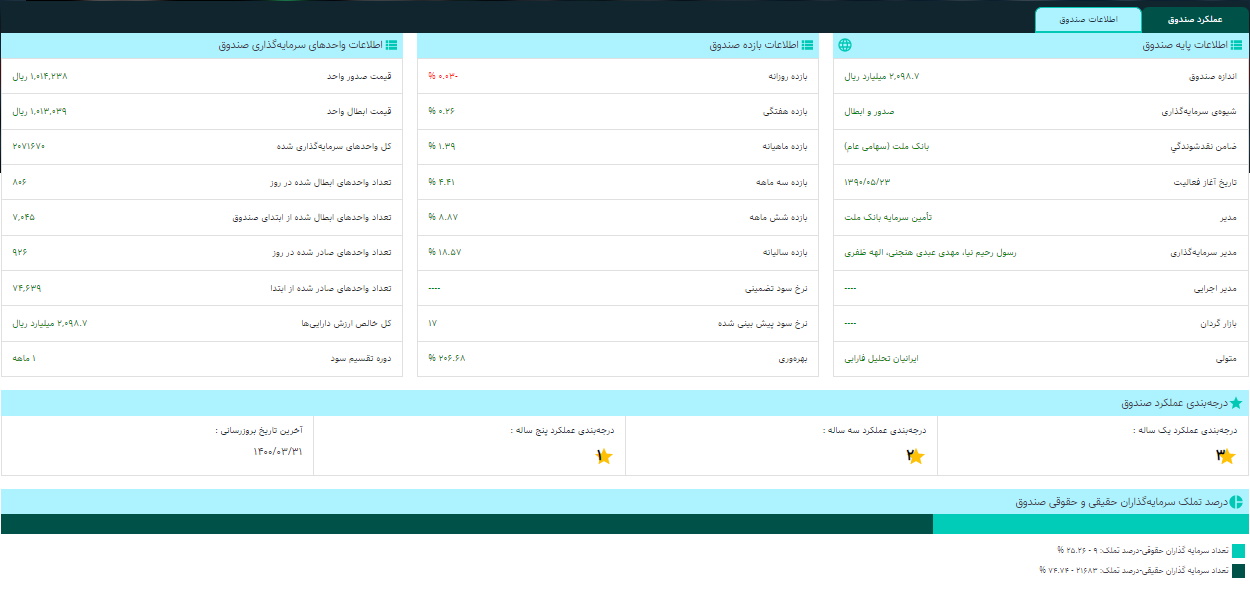

با کلیک بر روی هر صندوق، میتوانید اطلاعات جزئی مربوط به هر یک از صندوقها را مشاهده کنید. این اطلاعات شامل دو بخش عملکردی و اطلاعرسانی هستند. در بخش عملکردی صندوق، ترکیب داراییهای صندوق و نمودارهای خالص ارزش داراییهای صندوق و قیمت صدور و ابطال واحدهای آن قرار گرفته است. تصویر زیر نمایی از این اطلاعات را برای یک صندوق سرمایهگذاری نشان میدهد.

بخش اطلاعرسانی شامل بخش های مختلفی است که برای مقایسه صندوق های مختلف بسیار مفید هستند. اطلاعات زیر در این بخش وجود دارند.

- دادههای پایه صندوق شامل اندازه صندوق، شیوه سرمایهگذاری، ضامن نقدشوندگی، تاریخ آغاز فعالیت، مدیر، مدیر سرمایهگذاری، مدیر اجرایی، بازارگردان و متولی صندوق

- اطلاعات بازده صندوق شامل بازده روزانه، هفتگی، ماهیانه، سه ماهه، شش ماهه و سالیانه، نرخ سود تضمینی، نرخ سود پیشبینی شده و بهرهوری

- دادههای یونیتهای سرمایهگذاری سایت شامل قیمت صدور و ابطال، کل واحدهای سرمایهگذاری شده، تعداد واحدهای صادر و ابطال شده در روز، تعداد واحدهای صادر و ابطال شده از ابتدای صندوق، کل خالص ارزش داراییها و دوره تقسیم سود

- درجهبندی عملکرد صندوق که برای بازههای یک ساله، سه ساله و پنج ساله انجام شده است.

- درصد تملک سرمایهگذاران حقیقی و حقوقی صندوق

مقایسه انواع صندوق های سرمایه گذاری

برای مقایسه صندوقهای سرمایهگذاری مختلف میتوانید از سایت مرکز پردازش اطلاعات مالی ایران استفاده کنید. روش انجام کار به این صورت است که ابتدا باید در فهرست صندوق های موجود در سایت، صندوقهای مورد نظر خود را با انتخاب تیک سمت راست هر صندوق مشخص کنید. پس از انتخاب صندوقها که حداقل باید دو مورد باشند، گزینه «مقایسه» فعال میشود.

با کلیک بر روی گزینه مقایسه، صفحه اطلاعات مربوط به مقایسه باز می شود که در آن صندوقها از منظر اطلاعات مختلف مقایسه شدهاند. این صفحه میتواند دید خوبی به شما بدهد. اما برای مقایسه کاملتر گزینههای نهایی بهتر است اطلاعات صفحات هر صندوق را مقایسه کنید. برای اطمینان بیشتر میتوانید به سایت صندوق مراجعه و امیدنامه و اساسنامه آن را بخوانید.

سایت مرکز پردازش اطلاعات مالی ایران «+»

تحلیل بنیادی اصیلترین روش تحلیل بازارهای مالی به خصوص بازار بورس است. در تحلیل بنیادی، هدف بررسی عوامل تاثیر گذار بر فروش، درآمد و سود شرکتها است. این کار با بررسی صنایع مختف و پارامترهای تاثیرگذار در آنها انجام میشود. تحلیل بنیادی علاوه بر شرایط شرکت و صنعت، پارامترهای اقتصادی را نیز برای تحلیل دقیق شرایط بررسی می کند. بنابراین می توان گفت، تحلیل بنیادی در صورتی که با مفروضات درست انجام شود، دقیقترین روش تحلیل سهام خواهد بود. به دلیل اهمیت این موضوع برای فعالیت در بازار بورس، «سایت» فیلم 4 ساعتی آموزش تحلیل بنیادی بورس اوراق بهادار تهران را تدوین کرده است.

این فیلم آموزشی در 9 فصل طراحی شده است. فصل اول و دوم این آموزش به مرور تعریف، تاریخچه، مفاهیم پایه و ابزارهای مورد استفاده در تحلیل بنیادی اختصاص دارد. از فصل سوم تا هشتم نحوه تحلیل سهام موجود در صنایع فعال بورس آموزش داده می شود. صنایع مورد بررسی به شکل زیر هستند.

در نهایت، در فصل نهم یک مثال عملی از تحلیل بنیادی مورد بحث و بررسی قرار میگیرد. این دوره آموزشی برای تمام فعالان و علاقمندان بازار بورس مفید است.

صندوقهای سرمایهگذاری به منظور ایجاد فرصت سرمایهگذاری در بازارهای مالی برای افرادی که زمان یا دانش کافی برای فعالیت روزانه در بازارهای مالی ندارند، ایجاد شدهاند. انواع صندوق های سرمایه گذاری به منظور خدمترسانی به افراد با مقادیر ریسکپذیری متفاوت ایجاد شده است که در این مقاله به بررسی آنها پرداخته شد.

[ad_2]

لینک منبع